マンション経営と聞いても、漠然としか理解されていない方が多いのではないでしょうか?

・マンション経営のメリットってどんなものがあるの?

・デメリットや失敗するリスクはないの?

・始めたいけど難しそうでよくわからない

・そもそもマンション経営ってどんな仕組み?

実際に、マンション経営の魅力に気づいていない方や、経験者でも細部まできちんと理解している方はあまりいらっしゃいません。

目標を実現させ夢をつかむためにも、まずはマンション経営のメリットとデメリット、そして対策をしっかり把握することが不可欠です。

そこで今回は、これから始める方やすでに始められている方にも必見の「これだけは押さえておいてほしい」というマンション経営のメリット・デメリット、そしてその対策方法まで一挙お教えします!

ぜひ参考にして、これからのマンション経営に活かしてみてくださいね。

1章 これだけは押さえておいて欲しいマンション経営のメリット

1-1 不労所得が得られ、年金対策にもなる

不労所得とは何なのか、どうして年金対策になるのかをご理解いただくためにも、まずはマンション経営で収益を上げる方法を2つご説明いたします。

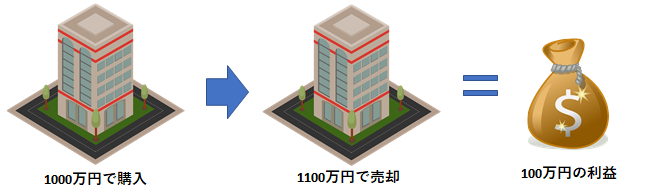

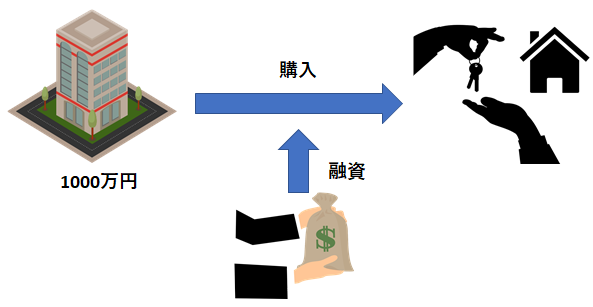

【不動産を購入し再販する】

1つ目は「不動産を購入し、それを購入価格よりも高い価格で売却する」方法です。

例えば1000万円の物件を購入し、それを1100万円で売却すれば単純計算で100万円の利益が得られる仕組みです。

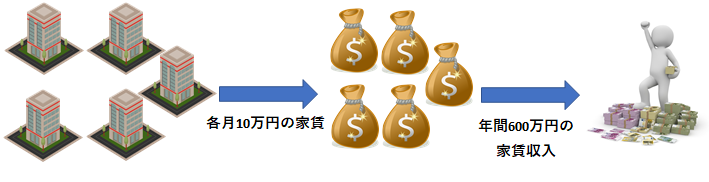

【他人に貸し、家賃収入を得る】

2つ目は「購入した不動産を他人に貸し、家賃収入を得る」方法です。

不動産を5つ保有し、それぞれ10万円の家賃で貸し出したとします。すると月間で50万円、年間で600万円の収益が見込める計算です。働かなくても収入(不労所得)が得られます。

この不労所得のおかげで月々の給与所得の補填にもなりますし、お仕事を退職された後でも、安定的な不労所得が見込めるので年金対策になるというわけです。

1-2 安定収入が見込める

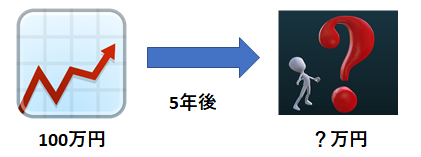

マンション経営は、「高い計画性があり安定した収入」を見込めます。

株価は5年・10年後の予測をするのは困難ですが、家賃であれば契約中の賃料はほぼ変わりません。そのため、収入が一定的で安定性が高いのです。

他の投資にはない1つの魅力ではないでしょうか。

1-3 少額の自己資金からスタートできる

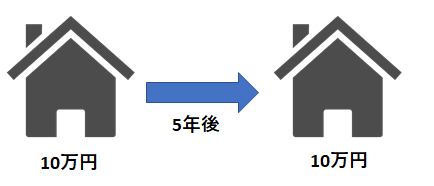

「マンションの購入なんて高くて無理!」と思っている方も多いでしょう。

しかし、条件によっては10万円程度や頭金0円で物件を購入できる可能性もあります。

理由としては購入金額の大半を金融機関からの融資でまかないます。自身のお金はほとんど使用しません。そのため、高額と思われているマンションも十数万程度(諸費用代)から購入することが実現可能なのです。

1-4 生命保険の代役にもなる

マンション経営を始めると新しい生命保険に加入することにもなります。

ローンを組む際に、「団体信用生命保険(団信)」というものに加入いたします。

この生命保険は「万が一、ローンの残債がある状態で借入人が重度の障害または死亡してしまい、返済業務が不能となってしまった場合は保険会社が残債に相当する金額を本人に代わって返済する仕組み」の保険です

つまり、マンション経営をすることは生命保険の側面も持ち合わせているのです。

1-5 払いすぎていた税金が戻ってくる

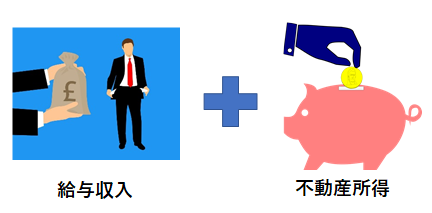

マンション経営をすると節税効果が得られます。

所得税は給与収入と不動産所得を合計したものに科せられます。

仮に不動産所得が赤字であれば収入の合計金額も少なくなり、支払う税金も小さくなります。その他にも、所得が少なくなれば住民税も安くなりますし、相続の際には条件に合致すれば負担軽減措置が受けられるため相続税の軽減にも有利に役立ちます。

※不動産所得を赤字にする仕組みや負担軽減措置については別途詳しく解説いたします。

2章 こちらも押さえておいてほしいマンション経営のデメリット

ここまでマンション経営におけるメリットをご紹介してきました。ですがマンション経営は必ずしもメリットだけではありません。デメリット(リスク)も持ち合わせいます。ここからはそのデメリットと対策方法を解説していきます。

2-1 家賃収入が得られない長期空室のリスク

【空室のリスク】

マンション経営の主な収益は家賃収入ですので、入居者が不在(空室)では収入はゼロです。

これが空室リスクです。

【対策】

効果的な対策は、経営するマンションの立地や家賃を見直すことです。

駅近やスーパー・コンビニが近所にあり、日常生活を送るうえで利便性の高いエリアであれば十分な需要が見込めるでしょう。また、家賃を相場よりも少し下げるなどして、入居付けを容易にしてみるのもいいかもしれません。

さらには、購入する前に賃貸需要が高いエリアかどうか見定めることが得策です。

対策をしておくと、次の入居者が決まるのに早ければ1ヶ月程度ですので、長期空室のリスクを最小限に抑えられます。

2-2 家賃の下落と滞納の可能性

【家賃下落・滞納のリスク】

将来的に家賃が現状より下がることや、入居者が家賃を滞納するケースの可能性があります。家賃の下落・滞納リスクです。

【対策】

・家賃下落の対策

こちらも立地が重要になってきます。なぜなら、賃貸需要があれば不要に家賃を下げる必要がなくなります。将来の家賃を予測することは不可能でも、家賃下落を引き起こしそうな条件を備えているかどうかは、購入する前でも十分に比較できます。

・家賃滞納の対策

入居者の選定と保証会社の滞納補保証制度の利用でほぼ対応できます。

事前に入居希望者の年齢や給与、勤務先や連帯保証人者などをしっかりと見極めます。

また最近は、入居者に連帯保証人をつけるのではなく、家賃滞納保証を付けた保険会社を利用するのが主流です。こうした保証を利用して家賃滞納リスクを回避できます。

2-3 修繕の費用

【修繕のリスク】

備え付けてあるエアコンや給湯器など設備の故障による修理や交換などで、十数万では収まらない突発的な費用が発生する可能性があります。

これが「修繕リスク」です。

【対策】

対策として築浅・新築物件を購入することが有効的です。建築して間もない物件であれば、近いうちに設備が故障する可能性も低いからです。

また、将来的に発生してしまう出費なのであれば、毎月得られる家賃収入から修繕費を積み立てておくことも有効です。

2-4 売りたいときに売れない

【現金化のリスク】

不動産は現金化しにくいものです。理由として株式などと違い、保有している不動産を売りたくてもすぐに売り手が見つかる可能性が低いからです。

また、買い手が金融機関から融資を得て購入となればローンの審査にも時間を要するのでそれだけ現金化に遅れが生じます。

【対策】

不動産は中長期保有を前提に購入戦略を練る必要があります。短期売買を繰り返し行い、利益を得る戦略は玄人向きです。購入前にしっかりと計画を立て戦略を練り、「最終的に売却する」のか、するなら「どのタイミング」か、もしくは「保有し続けるの」かを決めておくとです。この最終的に保有物件をどうするか決めておくことを「出口戦略」と呼びます。

2-5 地震・火事などの自然災害の対策

【自然災害・風評被害】

地震や落雷などの自然災害や火事や殺人・自殺などの風評被害も考慮しなければなりません。このリスクは自身でコントロールできませんので、対策が限定されてきます。

【対策】

・自然災害の対策

耐震基準や築年数をチェックします。一般的に「新耐震基準」以降に建てられた建物は比較的地震に強い造りです。物件が木造なのか鉄骨造なのか、鉄骨鉄筋コンクリート造なのかでも違ってきます。

そのほかに、火災保険への加入が有効です。地震付きのものに加入すれば地震による火災も保証してくれますし、自然災害のリスクはある程度対応できます。

・風評被害の対策

火事や殺人・自殺などに関してできる対策は限られてしまいます。入居審査を徹底的に行うことくらいです。その入居者がどんな人物なのかしっかりと見極め、そうした風評被害の発生を未然に防ぐことに注力していくのが最も効果的だと思われます。

3章 マンション経営に「向いている人」「向いていない人」

ここまで押さえておいてほしいマンション経営のメリットとデメリットについて解説させていただきました。では、マンション経営は誰にでもオススメできることなのでしょうか?

ここではマンション経営に向いている人と向いていない人をご紹介させていただきます。

【向いている人】

・本業が忙しい方

・職場で副業が禁止されている方

マンション経営の魅力は手間がかからないことです。マンション経営は入居者さえいればあとは勝手に毎月家賃収入が入ってくるので、本業をおろそかにすることがありません。また、管理運営は管理会社に委託すればすべて行ってもらえるので、定期的にチェックをするだけです。あとはほったらかしでも大丈夫なのです。

【向いていない人】

・株式やFXのように一攫千金を期待している人

・計画性のない人

ですが、上記のような方でもマンション経営を成功させることは可能です。資産アドバイザーやコンシェルジュなど良きパートナーを見つけ相談し、二人三脚で経営を行っていければ成功する可能性は十分秘めているので、あきらめないでください。

まとめ

「投資」には必ずメリットとデメリットが表裏一体で存在します。

マンション経営を行う上では「メリット」と「デメリット」をしっかり把握すること、そしてデメリット(リスク)に対して対策を練っておくことがとても重要です。

コメント