「マンション経営が節税になるって聞いたけど、ホント?」

「マンション経営の節税についてくわしく知りたい」

マンション経営だけでなく、不動産投資が節税になると聞いたことがある人は多いかもしれません。

不動産会社の営業マンから節税のためにマンションやアパート経営を勧められる地主さんも多いと聞きます。

では、本当にマンション経営で節税することは可能なのでしょうか?

ズバリ、答えは

「節税は可能だが、節税を目的にマンション経営するのは間違い」

です。

なぜなら、言葉の通り、マンションを購入し、部屋を貸し出して、家賃を受け取り、利益を出すことが「マンション経営」の本来の目的だからです。

利益が出れば当然、利益が出たぶんだけ税金を納めなくてはいけません。

とはいえ、節税できるところはしっかりと節税したいと考えるのは当たり前のことです。

そこで、

・マンション経営で節税できる3つのパターン

を最初にご紹介し、

・節税目的でマンション経営をしてはいけない理由

をしっかりと頭に入れていただきたいと思います。

これからマンション経営を始めるのなら、節税の基本知識はしっかりと身につけつつ、早期の黒字化を一番の目標にしましょう。

1. マンション経営で節税できる3つのパターン

まず最初に、マンション経営で節税できる3つのパターンを知っておきましょう。

-

赤字を出すことで節税することができる(所得税・住民税)

-

更地で土地を所有しているよりも節税できる(固定資産税・都市計画税)

-

現金を所持しているよりも不動産にしたほうが節税になる(相続税・贈与税)

マンション経営やアパート経営が節税できると一言で言っても、対象者が限られている場合があることをまず知ってください。

たとえば、固定資産税の節税は、もともと土地を持っている人がその上に建物を建てた場合などに適用されます。

資産家が相続を考えた場合に、マンション経営を始めることで節税になることもあります。

不動産投資の初心者は区分マンション経営からスタートすることが多いと思いますが、その場合、節税に関係してくるのは、基本的に所得税と住民税になります。

1-1.赤字を出すことで節税することができる(所得税・住民税)

区分マンション経営を始めたらまず関係してくるのが、所得税と住民税です。

区分マンションを所有して不動産投資を始める方のほとんどは、会社勤めなど続けて一定の所得を得つつ、副業で不動産投資を行うことがほとんどだと思います。

不動産投資をスタートしてから数年は利益の額よりも必要経費の額が上回り、結果的に赤字になることが多いので、所得税とそれに連動している住民税の節税になるのです。

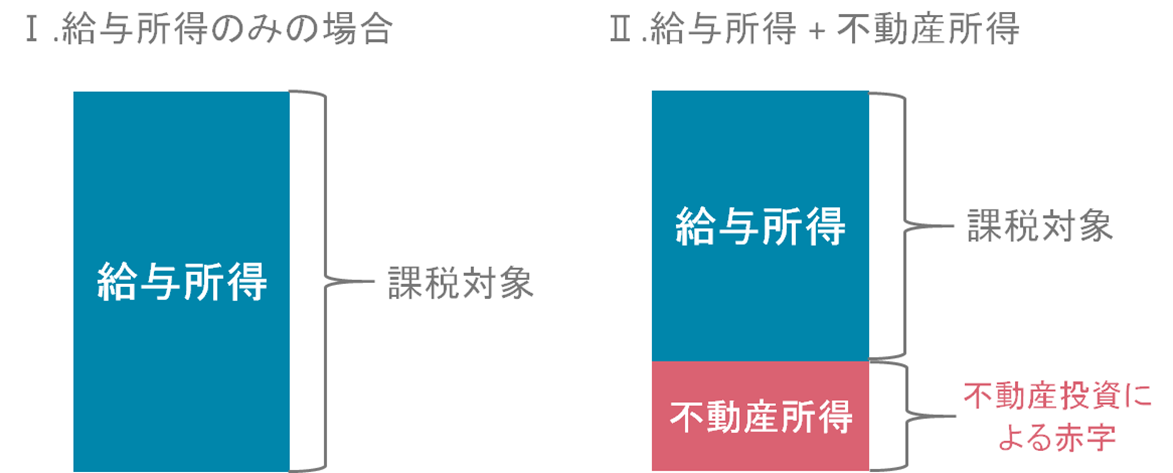

【所得税と住民税が節税できる仕組み】*確定申告を行うことで税金が戻る(還付される)

会社員など給与所得がある方の場合、毎月の給料から所得税が差し引かれていますが、不動産所得による赤字を給与所得から差し引くことができます。

これを損益通算といいます。

この損益通算によって課税対象となる所得が少なくなるので、結果的に所得税や住民税を減らすことができるのです。

計算例/

サラリーマンとしての所得:年収500万円の場合(配偶者なし)

住民税24.4万円 所得税13.9万円

副業をしていなければ、おおまかな課税対象所得額は

500万円- 154万円(給与所得控除)-72万円(社会保険料)- 38万円(基礎控除)=236万円

となります。

これに加えて副業として家賃/月10万円の投資マンションを購入して不動産投資を始めたとします。

10万×12ヶ月=120万円 が1年間の不動産収入となります。

この家賃収入をそのまま確定申告した場合、その収入に対して税金を納税することになりますが、不動産投資を行なった場合の確定申告では《必要経費》を差し引くことができます。

1年間にかかった必要経費が150万円だった場合、

120-150= -30(万円)*赤字となる

236-30=206(万円)

課税対象の所得額が207万円まで下がったので、

住民税20.6万円 所得税10.9万円

になりました。

2つの税を合計すると、約6.8万円節税できたことになります。

【備考】必要経費として計上できるもの一覧

- 租税公課(不動産取得税、固定資産税など)

- 減価償却費

- 損害保険料(火災保険、地震保険など)

- リフォーム、修繕費

- 管理費、修繕積立金

- 管理委託手数料

- 借入金利息(※赤字の場合土地分は計上できません)

- 交通費

- 通信費

- 接待交際費

- 新聞図書費

- 消耗品費

- その他税理士への依頼費用等

※青字の項目は不動産経営に関わるものに限ります。

上記の通り節税は可能ですが、利益を出すために不動産投資を始めたはずなのに、節税のために赤字を出し続けることが目的になってしまうと本末転倒となってしまいます。

富裕層でもない限り、節税目的で不動産投資を行うことが間違っていることをよく理解しておきましょう。

1-2.更地で土地を所有しているよりも節税できる(固定資産税・都市計画税)

不動産を所有することで発生する税金が固定資産税です。

土地は更地のままで放置している場合と土地の上に建物を建てた場合とでは、固定資産税の額が大きく変わります。

更地だった土地に建物を建てると固定資産税の軽減措置が適用となり、税額は最大で6分の1になります。

さらに建物をアパートやマンションのような借家として建設し賃貸物件として貸し出せば、家賃収入も手にすることもできます。

一方、都市計画税は都市計画事業や土地区画整理事業などの費用に充てられる税金で、固定資産税と同同じく、毎年1月1日付で不動産を所有している場合に課税されます。

こちらも、更地のままと建物を建てた場合とでは税額が変わります。

建物を建てると軽減措置の適用で3分の1となります。

以上をまとめると節税効果は以下のようになります。

土地(更地)所有者がマンションを建設してマンション経営を始めた場合

固定資産税 → 6分の1に軽減される

都市計画税 → 3分の1に軽減される

1-3.現金を所持しているよりも不動産にしたほうが節税になる(相続税・贈与税)

相続税対策として、一番節税に効果があると言われているのが不動産活用です。

「マンション経営で節税できる」と言われた場合、節税できる税金の種類は《相続税・贈与税》のことであると思っていいでしょう。

それくらい、大きな節税効果があるのです。

くわしい説明の前に、相続税に関係する《評価額》について簡単に説明しておきます。

「相続税評価額」とは、相続税を計算するための財産の評価額のことです。

評価額が高ければ相続税の額も高くなります。

不動産活用は相続税の節税効果が高いと言われているのは、相続税評価額を低くすることができるからなのです。

マンション経営することで相続税の節税になるポイントは2つに絞られます。

-

現金を相続するよりも不動産にしてから相続したほうが節税できる

-

更地を相続するよりも建物を相続したほうが節税できる

【相続税の節税の例】

現金1億円を所持していたとします。

・現金1億円をそのまま相続する場合

評価額は1億円(そのまま)

・1億円で土地を購入した場合

評価額は現金の8割程度

・建物を建てて自己利用して相続する場合

評価額は現金の場合よりも3~4割減

・建物を賃貸物件として貸し出した場合

評価額は自己利用の場合の7割程度になります

*現金の場合の3~5割程度まで下がる

つまり、現金をそのまま相続する場合に比べて、不動産を相続したほうが評価額が低くなるので相続税額は下がり、賃貸経営すれば、さらに評価額が下がるので相続税額もさらに下がります。

相続税対策で、アパート経営やマンション経営を勧められる地主が多いのはこのためなのです。

節税効果をもっと高めたい場合は相続するよりも生前贈与することも考えましょう。

相続税による節税よりも贈与税の優遇を受けた方がよりお得になるケースもあるからです。

2. 節税目的でマンション経営をしてはいけない理由

節税目的でマンション経営をしてはいけない理由は3つあります。

-

節税するために赤字経営を続けなくてはいけなくなるから

-

赤字経営を続けていると必要な融資が受けられなくなるから

-

赤字による節税効果は期間限定だから

特に区分マンション経営をしている方は、節税することばかりに気を取られてしまうと、本来の目的である不動産投資で利益を得ることが難しくなるばかりでなく、賃貸経営自体を続けられなくなる可能性もあるので注意してください。

2-1.節税するために赤字経営を続けなくてはいけなくなるから

1-1.で解説した通り、節税を続けるのであれば、赤字を出し続けることが必要になります。

節税することばかり考えていると、納税負担の増加を恐れて黒字化することが怖くなってしまうかもしれません。

しかし、これでは本末転倒になってしまいます。

不動産投資には、空室リスクをはじめとして賃料相場の下落、金利の上昇など、さまざまなリスク要因があるのが普通で、節税に気を取られて、万が一、一気に収益が大幅に落ち込んでしまうことがあれば、節税どころではなくなり、マンション経営自体の存続が危ぶまれることになります。

節税効果は不動産投資の副産物程度に考えて、まずはしっかりと利益を出せるよう確実な賃貸運営を行うようにすべきです。

2-2.赤字経営を続けていると必要な融資が受けられなくなるから

不動産投資の初心者はほとんどの方が、区分マンション投資からスタートしています。

しかし、ワンルームだけ賃貸運営していても利益はごくわずかなので、慣れてきたところで部屋数を増やしていき、利益も増やしていくのが普通です。

部屋数を増やす時に自己資金が用意できなければ、金融機関から融資を受けることになります。

しかし、金融機関から融資を受ける際には必ず審査があり、赤字経営を続けていると審査に通りにくくなってしまいます。

新たに物件を購入する際だけでなく、既存の物件をリフォームしたりする場合にも融資が必要になることが多く、そういった場合にも融資が受けられなくなる可能性が高くなります。

既存物件の修繕もできず、新たな物件も購入できないとなると、賃貸経営を拡張していくことは非常に困難になります。

2-3.赤字による節税効果は期間限定だから

実は赤字経営で節税できるのは、不動産投資をスタートしてから数年の期間と言われています。

なぜなら、物件を購入した初年度は、大きな金額になりがちな登録免許税や不動産取得税を経費として計上でき、さらに、固定資産税、借入金利、修繕費や管理費、火災保険料、減価償却費なども経費として計上することが可能だからです。

特に、減価償却費は名目上の費用となるので、所得税・住民税の節税のために減価償却費の節税効果を使います。

しかし、減価償却費は、一定の期間が終了すると計上できなくなります。耐用年数が経過すると減価償却期間は終了してしまうからです。

減価償却の期間が終わり、経費として計上できなくなれば不動産所得が黒字化するので、急に所得税や住民税が上がってしまいます。

いきなり増税となって苦しむくらいなら、マンション経営のスタート時から黒字化を考えて賃貸経営を行うようにするべきです。

3.まとめ

マンション経営の本来の目的は利益を出すことで節税をすることではありません。

最後に節税を目的にマンション経営をしてはいけない理由を復習しておきましょう。

-

節税するために赤字経営を続けなくてはいけなくなるから

-

赤字経営を続けていると必要な融資が受けられなくなるから

-

赤字による節税効果は期間限定だから

節税のことばかり考えながら賃貸経営を行うのは本末転倒です。

マンション経営スタート時の必要経費よる節税効果は長く続きませんので、節税は副次的な効果と認識して、早期の黒字化を目指しましょう。

コメント