区分マンションを購入しようと思うのだが、不動産取得税がよくわからない。

そんな悩みはありませんか?

不動産取得税を調べようと思ってインターネットで「不動産取得税 計算」と検索すると、色々計算の方法が出てきますが、正直よくわからないですよね。

軽減税率だの….課税評価額だの….

そこで今回の記事では、不動産投資家の方へ向けてどんな書類を見て、どの数字を見れば計算出来るのか、不動産取得税とはなにかをわかりやすくお伝えいたします。

自分の住む一戸建を新築で建築した時などは計算するのは少し難しいですが、投資用不動産を計算する方法はすごく簡単です。

それでは最後までお付き合いください。

本記事は平成30年9月末日に書き上げたものです。

現行の税制とは変わっている部分もあるかも知れませんのでご注意下さい。

また、各都道府県により軽減措置等が若干違いますので、全て同じ金額にはなりません。

詳しくは各都道府県所管の税務署へお問い合わせください。

1章 不動産取得税とは

まず初めに不動産取得税とは何かを理解しましょう。

不動産取得税は不動産を取得した際に払う税金の事です。

固定資産税のように毎年かかってくるわけではなく、取得した際に1回だけ支払うのが特徴です。

一般的な納付方法は市町村から届く納税通知で支払います。

(取得してから3か月から6か月程度で届きます。またご自身で取得した通知をする事も可能です。)

※「売買」「新築」「増改築」「交換」「贈与」などが主な取得の理由で、相続のみ相続税が課税されます。

それでは次の章で実際の不動産取得税の計算方法をみていきましょう。

不動産投資家の方向けにわかりやすく解説いたします。

2章 不動産取得税の計算方法

不動産取得税の計算方法はとても簡単です。

まず固定資産税評価額は土地と建物それぞれ別々に計算されます。

つまり、不動産取得税の税額は土地と建物の税額の合計となります。

不動産取得税額 = 土地の不動産取得税 + 建物の不動産取得税

不動産取得税の求め方は以下の計算式によって算出されます。

不動産取得税 = 固定資産税評価額(課税標準額) × 4%(標準税率)

※平成33年3月31日までは土地・住宅の標準税率は3%になります。

■固定資産税評価額

不動産取得税、固定資産税、その他、税金を賦課するための基準となる評価額です。

■標準税率

決められている原則の税率の事です。

上記の式が基本となり、そこから色々な特例や軽減税率が適応されて、それぞれの物件の不動産取得税額が決まります。

2-1. 不動産取得税の様々な特例や軽減

さて、ここまでお読みいただければ、不動産取得税の計算の基礎はご理解できたかと思います。

ここからは特例や軽減を見ていきましょう。

投資用不動産で抑えておくべき特例は①と②(※新築であれば③も)です。

①土地・住宅の標準税率の特例

土地と住宅に関しては標準税率が優遇されており、特例が適用されます。

土地及び住宅 は標準税率が3%になります。(平成33年3月31日まで)

住宅以外の家屋については変わらず4%です。

不動産取得税額 = 固定資産税評価額(課税標準額) × 3%

(※平成33年3月31日まで)

②宅地の課税標準の特例

宅地などの土地の評価は、固定資産税評価額が1/2に軽減されます。

宅地の不動産取得税額 = 固定資産税評価額(課税標準額) × 1/2

(※平成33年3月31日まで)

③新築住宅とその敷地の特例

新築住宅とその敷地はそれぞれ税額の軽減を受ける事ができます。

建物

不動産取得税 = (固定資産税評価額 - 1,200万円)× 3%

※適用要件

■居住用その他も含め住宅全般に適用

(マイホーム・セカンドハウス・賃貸用マンション[住宅用]など)

■課税床面積(※固定資産評価証明書で確認することができます。)が50㎡以上(戸建以外の貸家住宅は1戸当たり40㎡以上)240㎡以下

土地

不動産取得税 = (固定資産税評価額 × 1/2 × 3%) - 控除額(下記AかBの多い金額)

A = 45,000円

B =(土地1㎡当たりの固定資産税評価額 × 1/2) × (課税床面積 × 2(200㎡限度)) × 3%

※適用要件

■上記「建物」の軽減の要件を満たすこと

■取得から3年以内(平成32年3月31日までの特例)に建物を新築すること(土地先行取得の場合)

■土地を借りるなどして住宅を新築した人が新築1年以内にその土地を取得すること

(建物建築先行の場合)

④認定長期優良住宅の特例

建物が認定長期優良住宅の場合は、控除額が1,200万円から1,300万円(2018年3月31日まで)に増額されます。

⑤中古住宅とその敷地の特例

中古住宅とその敷地も税額の軽減を受ける事ができます。

建物

不動産取得税 = (固定資産税評価額 - 控除額)× 3%

※控除額は各都道府県により若干違いがあります。

| 新築日 | 控除額 |

| 1954年7月1日~1963年12月31日 | 100万円 |

| 1964年1月1日~1972年12月31日 | 150万円 |

| 1973年1月1日~1975年12月31日 | 230万円 |

| 1976年1月1日~1983年6月30日 | 350万円 |

| 1983年7月1日~1985年6月30日 | 420万円 |

| 1985年7月1日~1989年3月31日 | 450万円 |

| 1989年4月1日~1997年3月31日 | 1,000万円 |

| 1997年4月1日以降 | 1,200万円 |

※控除額は自治体により異なります。(上記は東京都の場合)

※適用要件

■買主の居住用、またはセカンドハウス用としての取得(賃貸用マンション[住宅用]は適用外)

■50㎡以上240㎡以下(課税床面積)

■次のいずれかに該当するものであること

1. 昭和57年1月1日以降に建築されたものであること(固定資産課税台帳に記載された新築日で判断)

2. 1に該当しない住宅で、新耐震基準に適合していることについて証明がなされたものや、既存住宅売買瑕疵保険に加入している一定のものであること

3. 新耐震基準に適合しない住宅で、入居前に新耐震基準に適合するための改修を実施する一定の中古住宅であること

土地

不動産取得税 = (固定資産税評価額 × 1/2 × 3%) - 控除額(下記AかBの多い金額)

A = 45,000円

B =(土地1㎡当たりの固定資産税評価額 × 1/2) × (課税床面積 × 2(200㎡限度)) × 3%

※適用要件

■上記「建物」の軽減の要件を満たすこと

■取得から1年以内にその土地上の建物を取得すること(土地先行取得の場合)

■土地を借りるなどしてその土地上の建物を取得した人が1年以内にその土地を取得すること(建物建築先行の場合)

2-2. 中古区分ワンルームマンションの場合

それでは、実際に大阪府大阪市中央区にある実際の投資用中古区分ワンルームマンションを例に、計算してみましょう。

土地の不動産取得税の計算

まずは土地から考えてみます。

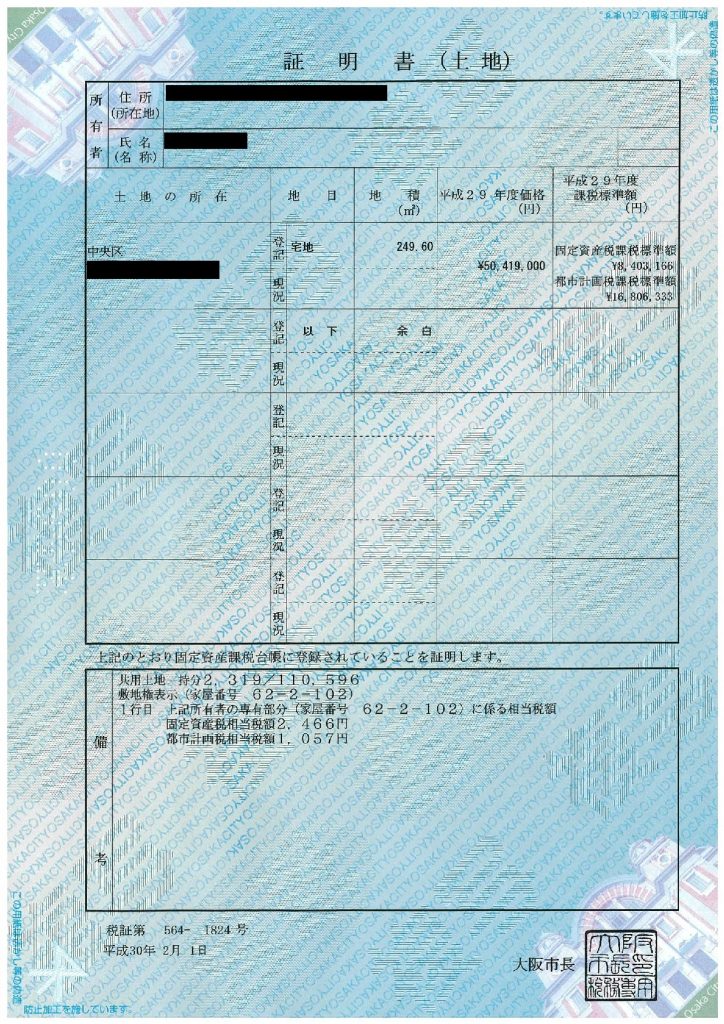

大阪市が発行している「公課証明」と呼ばれる書類を見ながら計算していきましょう。

この書類から固定資産税評価額がわかります。

※各都道府県により課税標準額を確認する書類が違うため注意してください。

以下が大阪市の土地の公課証明(見本)なります。

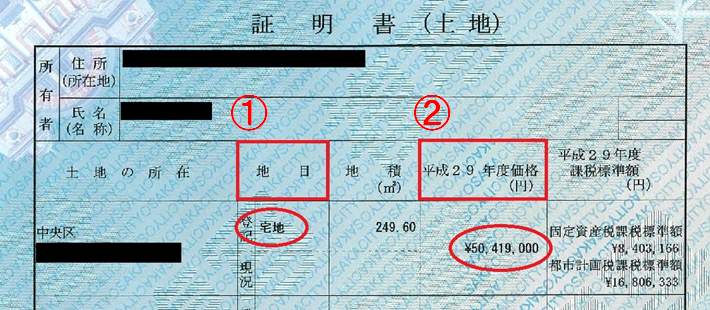

見るべき項目は「地目」「価格」「土地の持分割合」の3つです。

①

地目が「宅地」となっていますので、「宅地の軽減」の特例が適用されます。

また、土地は「標準税率の軽減」の特例も適用されます。

■宅地の軽減の特例

宅地の不動産取得税額 = 固定資産税評価額 × 1/2

■標準税率の軽減の特例

不動産取得税 = 固定資産税評価額 × 3%

②

これが土地の「固定資産税評価額」です。

評価額は50,419,000円になります。

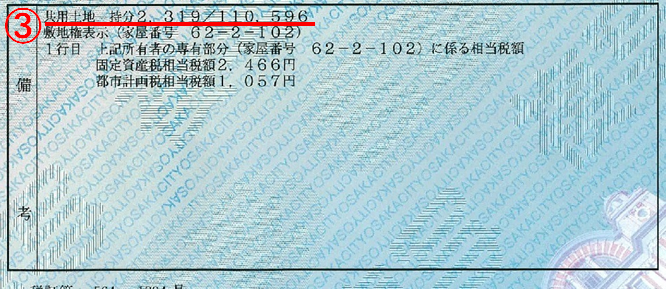

③

区分マンションの場合は共用土地となるため、土地にはそれぞれ持分が存在します。

※「持分●●/●●」と記載されます。

例では持分割合が「2,319/110,596」なので、計算すると、

(2,319 ÷ 110,596)× 50,419,000円 = 1,057,196円

となります。

では、これらをもとに土地の不動産取得税を計算してみましょう。

1,057,196円(固定資産税評価額) × 3%(標準税率の特例)× 1/2(宅地の特例)

= 15,857円

これが持分に応じた土地の不動産取得税となります。

建物の不動産取得税の計算

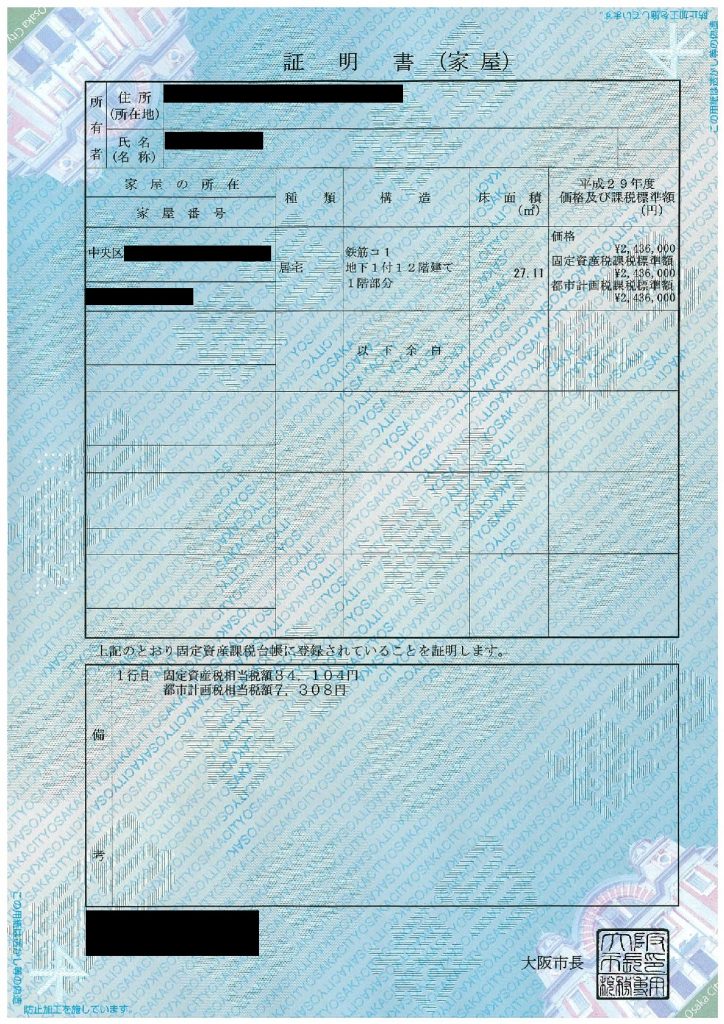

次に建物の不動産取得税を計算してみましょう。

建物の場合は土地よりもさらに簡単です。

さきほどと同じように大阪市が発行している「公課証明」と呼ばれる書類を見ながら計算していきましょう。

(※各都道府県により課税標準額を確認する書類が違うため注意しましょう。)

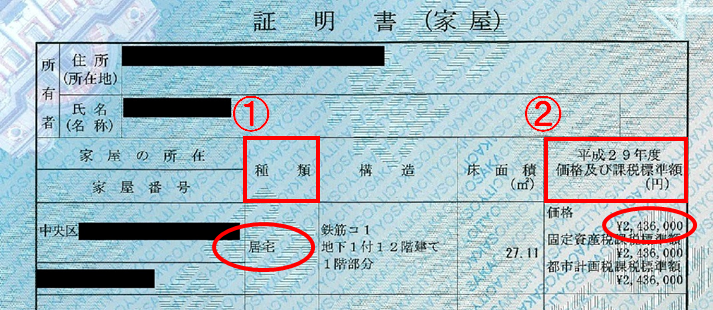

以下が建物(家屋)の公課証明(見本)です。

見るべき項目は「種類」「価格及び課税標準額」です。

①

種類の項目が「居宅」、つまり住宅用かを確認しましょう。

住宅であれば、「標準税率の軽減」の特例が適用されます。

■標準税率の軽減の特例

不動産取得税 = 固定資産税評価額 × 3%

②

こちらに記載の価格がそのまま「課税標準額」です。

例では、2,436,000円になります。

では、建物の不動産取得税を計算してみましょう。

2,436,000円(課税標準額) × 3%(標準税率の特例)

= 73,080円

となります。

以上から、

15,857円(土地の不動産取得税)+ 73,080円(建物の不動産取得税)

= 88,937円

上記が大阪市中央区の投資用中古ワンルームマンションを取得した場合の不動産取得税となります。

3章 不動産取得税 Q&A

最後に、不動産取得税についてのよくある質問とその回答をご紹介致します。

ただし、条件があります。

区分ワンルームマンションに投資する場合、押さえておくポイントは下記の2つです。

1.新築であること

2.課税床面積が40㎡以上あること

あくまでも新築居住用物件が対象です。

「築浅」や「築古」のように、少しでも年数が経過した物件は対象外です。

当然ながら、店舗・その他営業目的の業者へ貸し出す場合は、軽減が受けられませんのでご注意ください。

不動産取得税は地方税ですので、不動産が所在する都道府県により税額が異なります。

また税額の変動は年によっても違います。

課税標準額は、取得する年のものを調べましょう。

詳細は国税庁のホームページでも確認できます。

その時点で滞納金を請求されます。

督促後に納付がない場合、再び20日程度をあけて催告書が届きます。

それでも支払いを拒否すると、差し押さえ予告通知がやってきます。

これまでの過程で、国は十分な警告を行ったとみなします。

差し押さえ予告通知を受け取ってもなお、支払いがない場合、あなたが持っている財産を差し押さえられてしまいます。

最悪の場合、手持ちの不動産も差し押さえられ、勝手に競売にかけられて処分されてしまいます。

ただし対象は住宅部分のみになります。

賃貸併用住宅の場合の特長は、1戸ごとに控除が適応されることです。

ですので、(固定資産税評価額―1,200万円×3%) × 賃貸件数分 が控除されます。

■土地の課税標準額が10万円未満

■家屋の課税標準額が1戸につき12万円未満(売買・贈与などによる取得)

■家屋の課税標準額が1戸につき23万円未満(新築・増改築による取得)

※ただし、以下の場合は「全体の課税標準額を合計した価格」によって免税になるかどうかが判断されます。

■10万円未満の土地を取得してから1年以内にその土地に隣接する土地を取得した場合

■1年以内に引き続き増改築を行なった場合

まとめ

いかがだったでしょうか。

不動産取得税を簡単に計算できたでしょうか。

他にも不動産にまつわる税金の事が知りたければ、こちらを参考にしてみてください。

・固定資産税 都市計画税

・登録免許税

コメント