「今の自分の年収では不動産投資など、とても無理だろう」と思ってしまう人が多いようですが、実際には、年収が500万円に届かない人や若い人の中にも多くの不動産投資家がいます。

その人の社会属性や年収に合わせて投資物件を選べば、不動産投資は誰にでもスタートができるのです。

そこで本記事では不動産投資に取り組んでみたいと検討中の方々に向けて、年収別の購入可能な投資物件の目安やおすすめ投資スタイルについてまとめました。

今や、不動産投資は相続税対策・老後対策・税金対策など人生の保険・より自由な人生の選択肢の1つとして注目されています。

最後までお読みいただければ、自分にはどのような投資ができるのかがイメージでき、不動産投資への第一歩が踏み出せるでしょう。

最後までお付き合いください。

1.【年収別】不動産投資における購入物件目安と投資スタイルの例

まずは年収別に購入できる物件の目安や投資スタイルなど、それぞれ特徴を紹介していきます。

大きく分けると、年収によって以下の表のように4つのタイプに分類されます。

| 年収 | 融資金額目安 | 購入可能な投資物件例 |

| 300万円~ |

・年収の5倍~8倍(1,500万円~2,400万円) |

・1,000万円台〜の中古マンションなど |

| 500万円~ |

・年収の5〜10倍(2,500〜5,000万円) |

・5,000万円程度までの物件 |

| 700万円~ |

・年収の5倍~10倍(3,500〜7,000万円) |

・複数の区分マンションを同時投資 |

| 1,000万円~ |

・一回の投資で1~2億円程度。 |

・都心区分マンションを複数所有 |

4つの分類ごとに詳細を解説していきます。

年収ごとにどのように不動産投資を進めていけばよいのかぜひご確認ください。

※不動産投資は個別性の高い投資方法であるため、その人の社会属性などによって投資スタイルは大きく変わります。あくまでも目安として参考にしてください。

1-1. 年収300万円台〜

年収300万円台の場合、融資はかなり難しいと思ってください。

年収400万円台あたりからようやく融資の土台にのるかどうかというレベルになります。

基本的に不動産業者(例:不動産投資セミナー会社・投資用不動産販売会社)の提携ローン・またはノンバンク系金融機関、日本政策金融公庫などの政府系金融機関を頼ることになります。

融資額は年収の5〜8倍程度までです。

一般的に銀行関連は年収500万円以上といった融資条件を設けているケースが多いです。

年収300万円台で不動産投資をする場合は、まずは年収をあげること、そして自己資金(貯金・親などを含む)をできる限り準備をして(最低でも投資額の2〜3割)自分の信用力を高めておく必要があります。

借りられる金額の目安

投資可能金額は年収の5〜8倍(1500〜2400万円)

取扱い金融機関

不動産事業者の提携ローン、信金ローン、銀行系ノンバンクローン*

(*ノンバンクとは預金機能を持たずに貸金をする金融機関のこと。詳細 )

金利

2%~4%

不動産事業者の企業としての信用と個人の綿密な資金計画との両建てで、銀行と繰り返し交渉する必要があります。

想定される投資物件

都心部以外の新築ワンルームマンションか中古の区分マンションが対象になります。

また都心部からかなり離れた場所にすれば、広めの独身タイプ・ファミリータイプマンション・さらには木造アパートの一棟買いも不可能ではありません。

ただし地方など都心から離れた物件を購入する場合、空室リスクに気をつけなければいけません。

単に購入可能だからという理由で物件を選ぶのではなくリスクを考慮したうえで購入物件を判断することが大切です。

投資スタイル例

|

物件金額 |

17,500,000円 |

|

購入諸経費 |

600,000円前後 |

|

自己資金 |

10,000,000円 |

|

借入金額 |

8,000,000円 |

|

金利 |

3% |

|

返済期間 |

30年 |

|

家賃 |

81,700円 |

|

年収 |

980,400円 |

|

ローン返済額 |

590,000円(年) |

|

年間経費 |

290,000円 |

|

年間収支 |

100,000円 |

|

稼働率 |

90% |

|

表面利回り |

5.6% |

スタイル提案

年収300万円台や400万円台からの不動産投資スタイルは、あくまで今後、さらに大きな不動産投資をして行くためのファーストステップという位置付けです。

実際、この年収帯の方の融資額では大きな物件は扱えず、家賃も低めの設定になるので、収益も小さく、副収入というには少し物足りないと思います。

ですから、この物件一個で不動産投資の結果を求めるのではなく、このような投資物件を運営しているという投資実績を作り、返済実績・資金計画両面における健全性と運営実績と能力を、融資を受ける金融機関に証明するために実行することを推奨します。

この年収帯での投資であっても、運営がうまくいけば、その実績で他の銀行への交渉も可能ですし、次の投資物件の融資を借り入れることも可能です。

1-2. 年収500万円台〜

年収500万円台~の場合、それ以下の年収の人とは違い、融資のハードルは一気に下がります。

銀行系の金融機関からの融資も不可能ではありませんが、前提として頭金を要求されることも多いので、300万円台同様、不動産業者提携ローン、信金ローン、またはノンバンク系からの融資が主な候補となるでしょう。

借りられる金額の目安

融資は年収の5〜10倍程度。(2500〜5000万円)

公務員などの信用度の高い社会属性によっては10倍以上も可能。

取扱い金融機関

都市銀行 地方銀行 信金 不動産事業者提携ローン 銀行系ノンバンクローン*

*ノンバンクとは預金機能を持たずに貸金をする金融機関のこと。詳細

金利

2〜3%程度。

アパートや築古の中古マンションは金利3%以上になるケースもありますが、新築マンションや築浅の中古マンションであれば金利1%後半~2%台の借入れが期待できます。

想定される投資物件

収益性の高い都市部のワンルームマンションや、都市部に近い中古アパート1棟などへの投資が有力な候補として挙げられます。

都市部に近い中古アパートが視野に入る年収ですので、空室リスクを下げた比較的幅広い選択肢の中から物件を選ぶことが可能です。

およそ5,000万円程度までの物件が対象です。

主に新築区分マンション、都市部郊外や地方の中古アパート1棟への投資も期待できる金額です。

投資スタイル例

|

物件金額 |

39,000,000円 |

|

購入諸経費 |

2,730,000円前後 |

|

自己資金 |

10,000,000円 |

|

借入金額 |

32,000,000円 |

|

金利 |

2% |

|

返済期間 |

30年 |

|

家賃 |

70,000円(3室) |

|

年収 |

2,460,000円 |

|

ローン返済額 |

1,410,000円(年) |

|

年間経費 |

670,000円 |

|

年間収支 |

400,000円 |

|

稼働率 |

90% |

|

表面利回り |

6.3% |

スタイル提案

年収500万円台の投資スタイルは、おおよそ年間収支で50万円〜の利益が得られます。

投資スタイルとしては大きく2つのパターンがあります。

①このまま完済をして家賃全額を収入にする大家さんパターン

いわゆる普通の大家さんになるパターンです。

完済を早めれば年間収支が家賃収入の全てから経費を引いたものになります。

上記の表で言えば、

| 不動産年収 | 2,460,000円 |

| 年間経費 | 670,000円 |

| 差し引き | 1,790,000円 |

となり、一般的な感覚で言えばかなり潤った生活が可能です。

この金額を副収入として得ながら、いままで通りの生活を続ける大家さんも大勢います。

②さらに投資家として収益を上げるパターン

こちらは、あくまで不動産投資家として年収アップを狙うパターンです。

まずは下記のような方法で投資負担を軽くしながら、どんどん実績を積んでいきます。

・もっと表面利回りの高い物件へ乗り換える

今扱っている物件よりも利回りの良いものなど、条件が良い物件へと買い換えていくと、物件を増やさないでも収益性の高い不動産投資が可能です。

・本物件融資を金利の低いローンへ乗り換える

金利が下がれば返済額が減ります。

すでに不動産投資実績があり、満室経営(フル入居)であることがわかると、金利を下げてもらえたり、他の金融機関で低金利で借り換えをすることもできます。

・収益を返済に充てる

早く完済することを目的としている場合は、収益を全額返済に充当していきます。

いわゆるローンの「繰り上げ返済」です。

この方法で現在の仕事を辞めないでいると、金融機関からは良質な不動産投資家と判定されますので、年収が変わらなくても、融資枠が広がる可能性があります。

1-3. 年収700万円台〜

資金調達先としては都市銀行のほか多様な金融機関から借り入れが可能です。

この年収枠になると、すでに不動産投資をしている人も含まれるようになり。今までの融資も、より有利な条件へと変更できるようになります。

借りられる金額の目安

借入額の目安は年収の5倍~10倍。(3,500〜7,000万円)

個人の社会属性や物件によっては10倍以上の融資が期待できる場合もあります。

例えば、区分マンションであれば5,000万円~8,000万円、アパート一棟投資の場合は1~2億円といった借り入れも不可能ではありません。

取扱い金融機関

都市銀行以外の金融機関であればほとんどが利用可能になります。

金利

一棟投資の場合は2~3%になることもあり。

どちらにしても、この年収で金利が3.5%を上回る場合は一旦、融資を見送るか他の金融機関を検討しましょう。

個人の属性等により1%台が期待できます。

想定される投資物件

複数の区分マンションを同時に投資する、都市部での中古アパート1棟への投資などが可能になります

投資スタイル例

|

物件金額 |

97,000,000円 |

|

購入諸経費 |

6,700,000円前後 |

|

自己資金 |

0円 |

|

借入金額 |

1億円 |

|

金利 |

1.5% |

|

返済期間 |

30年 |

|

家賃 |

100,000円(6室) |

|

年収 |

7,760,000円 |

|

ローン返済額 |

4,300,000円(年) |

|

年間経費 |

1,780,000円 |

|

年間収支 |

1,680,000円 |

|

稼働率 |

90% |

|

表面利回り |

8.01% |

スタイル提案

700万円台からは、頭金ゼロで投資物件そのものの価値だけで満額を借りる「フルローン」も容易になります。

フルローンを利用する場合、提携している銀行から、本来なら頭金などで使う予定だった数百万〜のお金の預金を提案されますので、金利優遇の交渉をしてから受けましょう。

投資の運営が開始されたら、今後の選択肢は2パターンあります。

①大家さんとして融資額を完済して、年収を全て副収入にするパターン

いわゆる普通の大家さんになるパターンです。

完済を早めれば収支が家賃収入の全てから税金を引いたものになります。

上記表から言えば、

| 不動産年収 | 7,760,000円 |

| 年間経費 | 1,780,000円 |

| 差し引き | 5,980,000円 |

となり、贅沢をしなければ大家さん業一本でもやっていけます。

もちろん、そのまま現在の職業を辞めなければ、かなりの純資産(借金のない資産)を作ることが出来ます。

②さらなる投資家としての道を進むパターン

予定外のトラブル(急な修繕費・入居者が決まらない時の補填)の時のために、自己資金は必ず手元に残しましょう。

金利はすでにかなりのところまで優遇されていますので、ここからは、融資枠の一時増額などを金融機関と交渉することが可能です。

さらに大きな金額を扱える不動産投資家になるためには、さらに複数の物件を順次買い進める計画が必要になります。

その場合、可能な限りフルローンを中心に検討します。

1-4. 年収1,000万円台〜

このクラスになると、都市銀行のほか多様な金融機関が利用でき、さらに最も有利な借入条件で融資ができます。

この年収で不動産投資家の場合は、すでに十分な運用実績があり銀行からの信頼も厚いでしょう。

借りられる金額の目安

借入額は一回の投資で1~2億円程度です。

ただし、築古の中古アパートなどリスクのある収益物件には2~3割の頭金が必要になる場合もあり。

この年収の人で、すでに不動産投資事業で実績がある場合は、銀行と交渉すれば頭金割合を下げることも難しいことではありません。

取扱い金融機関

大手都市銀行を含めた、あらゆる金融機関からの借り入れが可能です。

金利

不動産事業者の提携ローンの利用以外でも、実績があれば大手金融機関と直接交渉して特別な低金利待遇が受けられる可能性があります。

各融資媒体での最低ラインの金利適用が受けられ、ケースによっては1%前後の超低金利も不可能ではありません。

想定される投資物件

例えば、都心区分マンションを複数所有、都心の中古マンション1棟や商業ビル一棟、新築・中古アパート1棟への投資も可能になります。

投資対象物件の価額としては1~2億円で、高利回りで空室が起きにくい、交通アクセスの良い立地にある収益性の高い物件が候補になります。

投資スタイル例

|

物件金額 |

1億8,600万円 |

|

購入諸経費 |

13,000,000円前後 |

|

自己資金 |

0円 |

|

借入金額 |

1億9,000万円 |

|

金利 |

1.0% |

|

返済期間 |

30年 |

|

家賃 |

1R×3世帯、2R×1世帯、1K×2世帯 1LDK×1世帯 合計7世帯 |

|

年収 |

9,050,000円 |

|

ローン返済額 |

7,690,000円(年) |

|

年間経費 |

2,900,000円 |

|

年間収支 |

15,400,000円 |

|

稼働率 |

90% |

|

表面利回り |

4.87% |

スタイル提案

年収1000万円を越えるとどのようなスタイルでも自由にデザインすることが可能です。

例えば、上記表のような1億円以上の一棟物件を購入することもできますし、一棟買いのリスク(建物の瑕疵や災害などによるトラブル)が気になる場合は、数千万円の区分マンションを複数戸投資してリスク分散することもできます。

また、場所によっては商業ビルを一棟買いして運営していくことも可能です。

このクラスになると、投資規模が大きくなり、新しい投資物件を買って融資をしても、収入が増えていく一方になりますので、所得税率が高くなります。

何も対策しないでいると、利益の半分近くが税金としてとられることになりますので、法人化を視野に入れて戦略的に動く必要が出てきます。法人税

2. 高収入じゃなくてもOK!不動産投資家の実態

本章では、実際に不動産投資をやっている人の等身大のイメージを調べてみました。

性別、年齢、年収、職業別に構成比を調べたものです。

【参照:不動産投資に対する意識調査】

結論から先にいうと、不動産投資というのは特に高収入の人がやる投資法、というわけでもはなく、むしろ、現時点での年収はあまり気にせずに積極的にトライしてみる価値がある投資法であることがわかりました。

現在、すでに不動産投資家として動いている人・不動産投資をしようと強く思って動いている人を含め、不動産投資に対して何らかのアクションをしている人たちの人物像は、以下の通りになります。

- スタート時点での年収はバラバラ

- メインは40〜50代

- 職業は会社員か公務員の男性

以下は項目別に不動産投資を実際にしている人の構成比を【年収】【年代】【職業別】に説明しています。

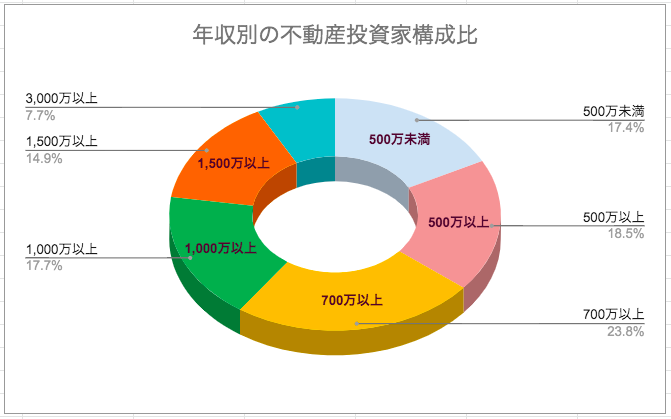

2-1. 年収は700万円以上が最多

年収は700万円以上が23.8%と最多、次は500万円以上が18.5%となっています。

これだけだと「やはり年収がないと不動産投資ってできないんじゃないのかな」と不安になるかと思います。

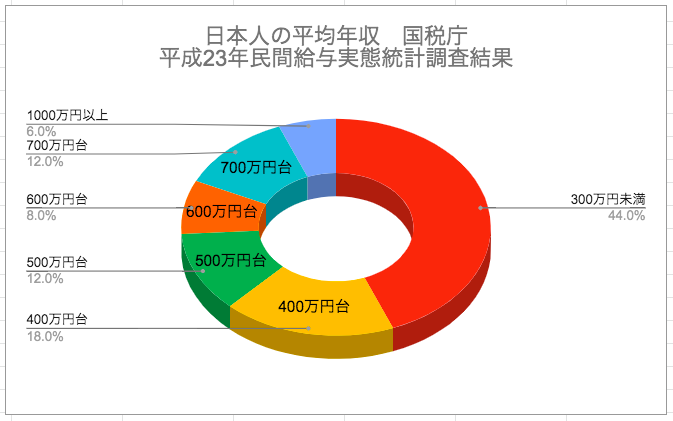

そこで、参考までにもう一つ、国税庁の調査結果である日本国民の年収分布グラフを載せましたので、まずは2つを比較して見比べてみましょう。

【参照:第6回不動産投資に関する意識調査】

【参考:国税庁 民間給与実態統計調査】

この2つのグラフを比較して見えて来ることは、不動産投資家年収の分布そのものが、日本人の平均年収構成比の年収400万円以上と似通っていることです。

つまり、実際にはどの年収帯にでもまんべんなく不動産投資家が存在している可能性が高いことが推察されます。

また、この不動産投資家の年収にはすでに不動産投資家として実績を残した結果、高い年収帯へと入った人も含まれています。

2つのグラフの構成比からもわかるように、銀行からの融資に多少のハードルがあるとされる年収500万円以下でも17.4%もの不動産投資家が存在し、500万円前後をざっくりとまとめると35%近くまで来ることから、不動産投資を始める時点で、必ずしも高年収である必要性はないことがわかります。

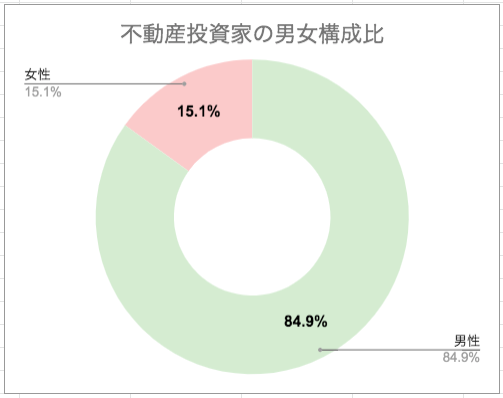

2-2. 男女比は8:2で男性が圧倒的多数!

男女比で言えば、圧倒的に男性が多く、84.9%です。

参考までに日本がバブルで沸いていた20年ほど前のお話ですが、女性は、独身であっても・家庭があっても・男性より収入があっても、女性1人の名義では自分の住むためのマンションでも購入することが出来ませんでした。

理由は、銀行が融資を許可しなかったからです。

日本の不動産業界にはそのような歴史がありますので、不動産投資家に男性が多いのはその時代からの業界の名残なのかもしれません。

なお現代は、そのような性別による融資の制限はありません。

【参照:女性のための不動産購入】

【参照:第6回不動産投資に関する意識調査】

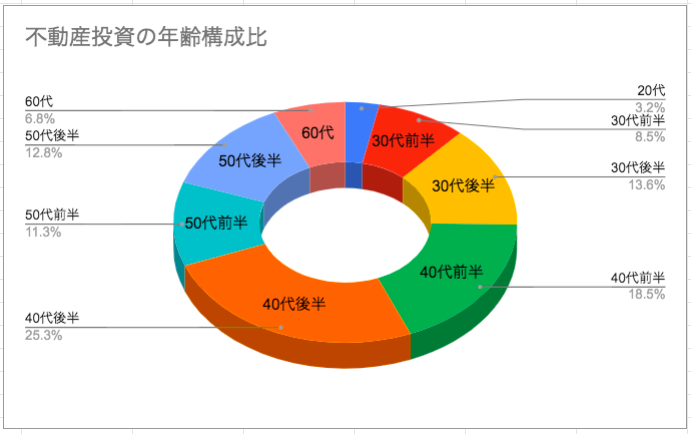

2-3. 年代は40−50代が過半数を占める

【参照:第6回不動産投資に関する意識調査】

表の構成比から見てもわかるように、年代は40代以降が多く占めています。

一般的なイメージでの不動産投資というのは、年収が高くて社会的地位が高い人(つまり、自分よりも偉くて年配の人)がやるものであるというイメージがあります。

ですが、グラフにもあるように40代すべてで43%も占めることから、いわゆる働き盛りの年代に人気がある投資方法のようです。

近年は低金利政策によって、融資の間口も広がっており、不動産投資をはじめる20代・30代の若者も増えてきているといわれています。

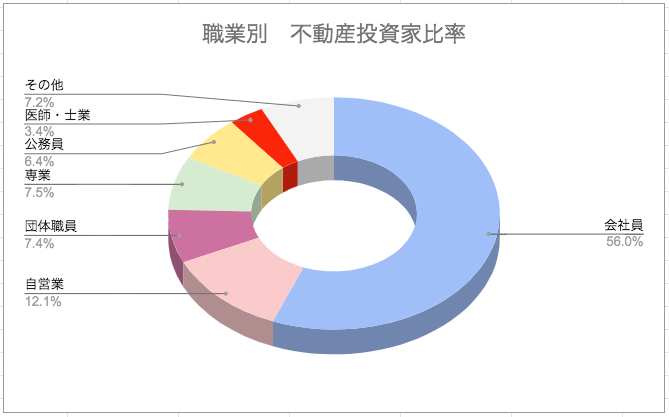

2-4. 職種は会社員が56%

こちらでは不動産投資家の社会属性構成比を見てみましょう。

【参照:第6回不動産投資に関する意識調査】

会社員が56%となっており圧倒的です。

つまり、サラリーマンをしながら不動産投資をしている人が過半数であることがわかります。

不動産投資家のイメージにある「年収が高くて地位が高い」と言われる職業は、グラフの中で赤いマークがされている医師・士業(弁護士・税理士など)ですが、3.4%と職業明記があるものの中では最小の数字になっています。

3. 年収や自己資金が少ない人が不動産投資を始める前に知るべき2つのこと

ここでは、年収や自己資金が少ない人が、不動産投資を始める前に知っておいた方がいいことを2つにまとめました。

この2つを理解すると、どうして不動産投資が「年収が高い人がする投資方法」というわけではないのかがわかります。

3-1. レバレッジ効果でドーンと年収アップが図れる

不動産投資には「レバレッジ効果」という考え方があります。

レバレッジとは「てこの原理」のことで、最小の力で最大の効果を産むことを指します。

不動産投資物件は、最も安い価格帯の新築ワンルームマンションでも1,000万円くらいの値段になります。

しかし、この金額を全て自己資金を貯めてからやろうとしたら、お金が有り余っている人でもない限り、いつまでたっても不動産投資を始めることができません。

つまり、ほとんどの人が融資を受けて不動産投資を行います。

その際、不動産投資では小さな自己資金で最大の投資効果を上げ、より高い収益を得るために、レバレッジ効果を利用します。

その結果、自分の年収も跳ね上げることが出来ます。

例えば、手元に1000万円の自己資金があったとします。

下記の表のように、1000万円で年間80万円の家賃収入が見込める投資用不動産を購入したら利回りは8%です。(※物件B)

しかし、この自己資金1000万円を頭金にして2000万円の融資を受け、合計で3000万円で利回り8%の物件を購入した場合、年間240万円の家賃収入になります。(※物件A)

「利回り8%」は同じですが、物件Aでは収益が3倍に跳ね上がります。

つまり、同じ1000万円の自己資金・同じ8%の利回りという条件下であっても、レバレッジ(てこの原理)を使うと収益が跳ね上がる、これが「不動産のレバレッジ効果」といわれる不動産投資の考え方です。

| 物件A | 物件B | |

| 1,000万円 | 自己資金 | 1,000万円 |

| 2,000万円 | 借入額 | 0 |

| 3,000万円 | 物件価格 | 1,000万円 |

| 240万円 | 利回り8%の収益 | 80万円 |

つまり、年収が少なかろうが、融資を活用したレバレッジ効果で十分な成果を得ることが可能ですので、積極的に融資を活用すべきといえます。

3-2. 融資条件を知って効果的にスタートしよう

不動産投資は、年収が低くても、自己資金がとても少なくても、場合によっては貯金がゼロでもできます。

このような投資方法は不動産投資以外には存在しません。

しかし不動産投資を全く知らない人にとっては、

「貯金ゼロでどうやって数千万円レベルの物件が買えるわけ?」

と不思議に思うでしょう。

実は、不動産投資には通常の住宅ローンとは全く別の、不動産投資ローンというものが存在し、各金融機関で取り扱いがあります。

金融機関が年収が低くても、自己資金が少ない人にでも多額の不動産投資金額を融資してくれる一番の理由は、まずは利回りの良い不動産投資物件と物件収益そのものが担保になることです。

つまり、投資先が良い物件でありさえすれば、銀行は損をしません。

これに加えて、その人の社会属性と、事業計画(収益と回収の目論見)がしっかりしているかを審査しています。

審査の際には、以下の3点を重点的に見ているといわれています。

①自己資金

理想は物件金額の1〜2割程度があることですが、その人の社会属性(次項②参照)によってはもっと少ない資金や、自己資金ゼロでも融資が下りることがあります。

②社会属性

金融機関が融資審査を行う際、申込者の職業には融資の順位付*けがあります。*銀行がこのような情報を公開しているわけではありません。

編集部が調査した、過去の融資申込事例などから推測した属性が高いとされる職業は、

1. 資産家

たとえ無職でも資産があれば融資がおります。

特に無借金の土地や多額の金融資産などの大きな担保となるものを保有している人は、金融機関側も大歓迎してくれます。

2. 医師

医師は定年がなく、本人の意志で働き続けることができる点が評価されます。また、一般的に医師は所得が高いという点も考慮されています。

3. 公務員

民間企業とは違い、倒産リスクがない公務員。

給与も安定しており、退職金が世情に関係なく潤沢にある点が評価されます。

4. 上場企業の会社員

企業規模が大きく安定した企業の成長と存続、それに伴う給与と退職金の安定供給が評価ポイントになります。

勤続年数は長い程よく、最低でも3年は必要になります。

関連会社への勤務になったとしても、勤続年数としてカウントしてくれることもあります。

これ以外の職業属性は、収入と雇用(仕事)の不安定さから融資審査が厳しめとなりますので、自己資金をある程度用意してから不動産投資をする方が良いでしょう。

③資産価値

不動産投資をする物件そのものの不動産価値に加え、不動産投資は利回り収益をそのまま返済に当てるため、利回りが高い物件は、金融機関の評価が高くなります。

例えば、利回り2%の物件より利回り8%物件の方が、資産価値が高い物件として、審査が通りやすくなります。

4. 年収や自己資金が少ない人が事前に知っておきたい今後起こりうる3つのリスク

ここでは、少ない年収や自己資金が少ない状態から不動産投資を始める人が覚えておくべき、想定されるリスクを説明します。

年収や自己資金が少なくてもスタートできるのが不動産投資の魅力ではありますが、当然リスクもあります。

リスクを見逃して大きな失敗をしてしまわぬよう、事前にどのようなリスクが発生する可能性があるのか知っておくことは非常に重要です。

今回は3つに絞り込んでリスクを紹介していきますので、ぜひこの点を考慮した上で今後の実践に結びつけていただければ幸いです。

4-1. 毎月ローン返済額が発生する

不動産投資ローンは毎月の収益から返済をします。

実際には自分が買ったマンションの返済を入居している人が払ってくれるわけですが、毎月の返済額が収益とトントンだと、プラスマイナスゼロで、不動産投資ローンを返済し終わるまで自分の身入りはゼロの場合もあります。

不動産投資家になる=即・現金収入でお金持ちになる、ということではないので、収支計画は自分の人生プランも含めて、注意深く立てる必要があります。

4-2. 入居者がいないと返済が苦しくなる

空室が何ヶ月も続くと、返済が苦しくなり収支計画が大きく狂っていきます。

例えば、持ち物件のうち、家賃10万円の投資物件に空室が出た場合は、毎月10万円を投資家自身が自分の懐(自己資金)からローンを返済しなくてはなりません。

特に自己資金(貯金も含む)が少ない場合は、リスクが高くなります。

投資物件が常に満室で稼働するということは基本的にないと考えてください。

ある程度の空室(90%程度の稼働率)を見積もった上で、購入前に収支をシミュレーションする必要があります。

4-3. 売却するときに負債が発生する可能性がある

さらに良い物件に乗り換える、投資戦略として売りぬける、思ったような利回りにならないので手放すなど、様々な理由で投資物件を売却することがあります。

この売却するときのタイミングによっては売却額でローンの残債が補えず、今まで蓄積したプラスの財産が一気に消失してしまうことがあります。

投資計画を練る場合、売却することも念頭におき、売却のタイミングと必要経費なども十分に考慮しておく必要があります。

まとめ

今回は不動産投資を年収視点からまとめました。

どれも、想像していた不動産投資家のイメージとは違い新鮮な驚きがあったかと思いますが、同時にとても身近な投資方法であることもご理解いただけたのではないかと思います。

不動産投資では誰もが、自分が思っているよりもはるかに高額の物件を取り扱うことができることもわかり、「投資」をすることをリアルに感じていただけたと思います。

この記事が、みなさまの不動産投資家への第一歩になるサポートになれば幸いです。

コメント