「資産形成のために不動産投資を考えているが、30代ではまだ早いだろうか」

そんな風にお考えではありませんか。

実は、30代は、不動産投資に最適な年代と言えます。

不動産投資には元手となる資金の他、不動産を「運用」するための知識や心構え、リスクへの備えは確かに必要です。

しかし「十分な準備をすることでリスクを可能な限り回避でき、堅実な運用が可能となる」のに最適なのが30代であり、強みと言えます。

「まだ若いから…」「今後の収入もどうなるか未知数だから…」と消極的になっている方へ、30代での不動産投資が何故おすすめなのか、どのように投資・運用すべきか、どういうタイプの方が特に不動産投資に向いているのか、この記事では述べていきます。

1章 30代は不動産投資に最適であり、おすすめの年代

30代は不動産投資に最適な年代です。

その理由をここでは詳細に述べていきます。

1-1. 30代からの不動産投資がおすすめな4つの理由

①年収が上がりやすく、貯蓄や投資に注力しやすい時期

一般的に、特に会社員や公務員など雇用されている場合は、30代は20代と比べて年収が上がり、安定してくる時期と言えます。

そのため貯蓄や投資などに興味を持ち始める人が多いのが特徴です。

余力があるので、お金について知識を得て投資を始められる好機と言えます。

<参考>

「20代から30代で貯蓄額に大きな変化、30代では3人に1人が「400万円以上」」MarkeZine

https://markezine.jp/article/detail/8104

「世代別平均貯蓄額を大公開!」中国ろうきん

②長期的な投資不動産ローンを組むことが可能

30代は長期的なローンを組み始めやすい、優位な年代です。

30代で、会社員や公務員など安定収入がある方の場合、信用性が高く金融機関のローン審査に通りやすい層だからと言えます。

不動産の家賃収入はローン返済の原資として前提となっていますが、不動産には空室リスク、地価の下落による家賃の低下リスクも考えられます。

その場合にも毎月一定の給与収入がある人はローン返済が滞りにくいからです。

同じ30代でも自営業や個人事業主の場合は、会社員より若干条件が厳しくなります。

銀行や公庫が融資する際に最も重視するのは「安定性」です。

安定した収入があるかどうかがポイントとなります。

そのため「事業を起こしてから3年程度経っている」「直近3期分の業績の平均値が安定して400万以上である」など、融資先によっても条件は異なりますが、ある程度安定・継続して事業展開していればローンの審査は通るようです。

また、50代と比較すれば30代はまだまだ働き盛りであり、定年と言われる年齢まで時間があるので、完済可能と判断される可能性は高くなります。

自営業や個人事業主の方も、まずはローンを組むことが可能かどうか、銀行等に相談してみましょう。

③ライフステージの変化が大きい時期なので給与所得以外の収入があれば堅実

30代は、公私ともに生活環境が変化していく時期です。

給与所得以外の収入があることで安心も得られます。

30代は、仕事では徐々に責任が増していきます。

私的には結婚や出産、子どもの教育と、家族が増える時期でもあります。

支出も増える可能性があり、たとえば夫の給与のみが収入源の場合、夫に万が一のことがあれば困窮してしまうかもしれません。

ライフステージの変化に合わせて収支は刻々と変化します。

給与所得以外に収入源があることは、こころづよい支えとなります。

また、不動産を購入した際は、基本的に団体信用保険に加入が義務付けられているので、万が一の時にはローン返済の必要がなくなります。

家族がいた場合は資産を残せるため、まだ給与が安定していない30代の方にとっては「保障」にもなります。

④30歳代で始めると、50歳代になる15年後〜に売却等でまとまった資金が得られる

30代で不動産投資を始めた場合、ローンを完済する25年後がちょうど50代になります。

その時期にまとまった資金が得られる手段があるのは大切です。

ライフステージの延長線上の話になりますが、30代は大きく変化のある時期と書きました。

一方で50歳代も、生活に変化があらわれる時期です。

子どもがいた場合はちょうど大学入学などでまとまったお金が必要になる可能性があります。

また、両親が老齢となり、介護が必要になるかもしれません。

自宅を改装して同居したり、介護施設に入居を検討したりと、まとまった資金が要り用になる時期が50代です。

30代から不動産投資を始めておくと、50代はローンが完済する時期になります。

35年で返済予定を立てていたとしても、ほとんどの方は繰り上げ返済を利用するのでそれより早く返し終わることが多いのです。

ローンが終了すれば家賃収入は純粋に毎月入ってくる収入となります。

また、その不動産を売却することもできます。

1-2. 30代ならではのデメリットも把握しておこう

30代にも当然リスクやデメリットはあります。

その場合にどのように考え行動するかを見ていきます。

❶貯蓄額が多くない人は投資を無理にするのは危険

30代が不動産投資に向いているから、とまったく貯蓄が無いのに無理に進むのは危険です。

やはり頭金や手数料としてある程度の資金は用意しておいたほうが、後々の返済も楽になります。

30代だとまた預貯金が少ない人も多いでしょう。

その場合は、まずは目標の貯蓄額を決め、数年のうちにそれを貯められるように、普段のお金の流れも見直してみましょう。

❷年収は40代以上に比べると少なく安定していない場合がある

30代は一般的に年収が上がりやすい時期だと上記で述べました。

逆に言うと、まだ上昇途中であり、安定した状態をキープしている時期ではないと言えます。

逆に少し年収が下がることもあり得ます。

景気や自社の状況、自分の役職や現在の仕事上のポジション、家族の状態をよく見定めて、今後返済していく金額を、無理のない範囲で払えるようシミュレーションする必要があります。

❸子どもがいる場合は教育費が今後膨らむ

子どもが生まれると養育費、教育費が今後20年にわたりどんどん膨らんでいきます。

高校入学から大学卒業までに必要な入在学費用は 953.4 万円という調査結果もあります。

もちろん、これは子どもにどういう教育を受けさせるか、私立か公立かによっても大きく変わってきます。

不動産のローンを支払いながらこれらが準備できるのか、今後どういうライフプランを描くつもりなのか、はっきりさせるようにしましょう。

教育費負担の実態調査結果(2019年03月20日発表) 日本政策金融公庫

子供の教育費については以下の記事で解説していますので、参考にしてみてください。

どのデメリットも、キャッシュフローをしっかりと見極め、無理のない資金計画を立てることで十分に回避できます。

不動産投資信託という方法で、間接的に不動産投資しながらリスクを取らず投資する方法もあります。

実際に不動産を購入するのではなく、不動産を資産運用する会社へ投資することで配当を得る方法で「REIT」と呼ばれます。

メリットは、

・不動産投資より利益は少なくなるが、株より配当は大きくなることが多い。

・不動産を購入する時のように大きな資金がいっときに必要にはならない。(10万円から100万円)

・株より資産低下のリスクが少ないと言われている。

近い将来現物への不動産投資をしたいが、現状、資金が不足しておりローンを組むのが難しい場合は、REITを使って投資し、得た配当金利益を貯蓄し、不動産投資の際の頭金にする方法もあります。

間接的に不動産をもつことで、将来的な不動産投資への意識が高まり、学ぶ意欲につながるメリットもあります。

2章 30代で不動産投資に向いているのはどんな人か

一括りに「30代」と言っても、生活状況や世帯人数、年収や将来設計も様々に異なります。

ここでは「どのようなタイプの人が30代で不動産投資をするのに向いているのか」を述べていきます。

以下のような条件に当てはまる人は、不動産投資への挑戦を前向きに考えて良いと言えるでしょう。

2-1. 30代の時点である程度の将来設計ができている人

資産構築を早めに行いたい「石橋を叩いて渡る」「備えあれば憂いなし」という性格の人に向いています。

このタイプの人は、国の制度や他人の力に頼らず「自分で何ができるか」を考える人とも言えます。

そのため不労所得などについて日々学ぶことを続けている人が多いようです。

短期・中期・長期の資金運用についてそれぞれイメージできており、リスクとリターンを分散させて手堅く資産を増やす計画が立てられるタイプです。

2-2. 給与所得と別の収入手段が欲しい人

給与だけでは安心できない、別の収入や資産を用意しておきたいと考える人に向いています。

給与所得はある程度堅実ですが、例えば病気で働けなくなったり、一家の大黒柱である人にもしものことがあった場合は危ういことになります。

給与所得だけでは安心できないと考える人もいるでしょう。

その場合に、「不動産」という「現物の資産」があれば、残された家族は団体信用保険によりローンが免除されるため、丸ごと不動産が手元に残ります。

それを売却することも、賃貸に出して家賃運用することも可能です。

2-3. 株や仮想通貨より「現物資産」に重きを置いている人

現物資産である不動産、ミドルリスク・ミドルリターンを重視する人に向いています。

仮想通貨の暴落は数年前にニュースになりましたので記憶に新しい人も多いでしょう。

株も、ハイリスク・ハイリターンと言われるとおり、株価の上下は景気や世界情勢に大きく左右されます。企業が倒産してしまえば紙屑同然になります。

不動産は、少なくとも日本ではまだまだ堅固な資産と言えます。

特に都内駅近などの条件の良さが揃った場合は路線価の下落幅も少なく、強固に安定した資産となり得ます。

3章 30代の不動産投資を「成功させるポイント」3つ

30代という年代は不動産投資に最適の年齢だということはおわかりいただけたと思います。

しかし、30代だからとやみくもに投資して堅実に運用できるというわけでは当然、ありません。

ここでは30代の方が不動産投資を確実に成功させるために重要なポイントをお伝えします。

3-1. 資金は短期と中長期に分けて考え運用する

資金は「すぐ使うもの」「すぐには使わないもの」に分けて考えましょう。

ここを混同していると、人生のどの時点でどの資金・資産を使うのかがわからなくなり、リスクが上がります。

近い将来使うお金は「短期資金」と分類できます。

おもに現金や株で、貯蓄として置くものです。

一方、不動産は「中期・長期資金」にあたります。

ローンを返済しながら家賃収入を長期にわたって得られ、年金を貰う年齢になったとき、退職後には、収入補助になりえる資産です。

立地によっては価格もあまり変わらず、売却することも可能です。

必要な時期に適したお金を用意できるように、出し入れの自由なものと、長期にわたって寝かせるものに分けて考え運用するのがポイントです。

3-2. 余裕を持った運用をする

デメリットでも述べましたが、自己資金や貯蓄がまったく無いのに投資に進むのは危険です。

ローンに頼りすぎず自己資金をできるだけ多めに用意して余裕ある投資を心がけてください。

ローンの繰り上げ返済も適宜活用しましょう。

繰り上げ返済することで残債は減り、早期完済も見込めます。

3-3. 物件選びは慎重に!

物件を選ぶ際は、10~20年の単位で考えましょう。

景気のサイクルや、流行の浮き沈みがあることを認識し、不動産の専門家やアドバイザーにもよく意見を聞いて決めてください。

いかに堅実な資金運用を計画しても、実際に購入する不動産が良くなければ、空き室になることも増えてしまい、計画は崩れてしまうからです。

次章では、特にこの「物件選び」を詳しく説明します。

4章 30代の不動産投資に適した物件とは

30代で不動産投資をする方に適した物件は

①価格はある程度低めの物件

②需要が多く売買がしやすい、都心部、駅近物件

③独身一人暮らしの層に常に一定の需要があるワンルームマンション

④中古物件

と言えます。

①価格はある程度低めの物件

無理のない価格のものを選びましょう。

条件が揃ったとてもいい物件ならば安心と考えるかもしれませんが、現実的に30代の方が支払える金額は限られることが多いです。

高額な物件だと、万が一失敗したときのリスクも大きくなる可能性があります。

貯蓄額や今後の資金計画、ライフプランと相談して、無理のない価格のものを選びましょう。

②需要が多く売買がしやすい、都心部の駅近物件

物件を購入するエリアを見極めましょう。

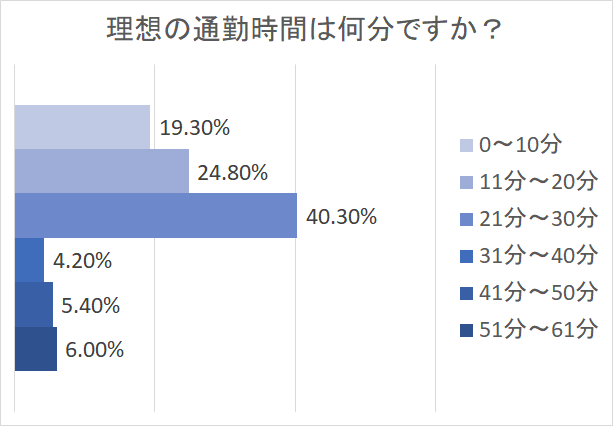

駅近であることは必須です。

またその路線の人気はどうか、都心までの通勤時間、路線価の上昇・下降の経緯、治安なども調べる必要があります。

通勤に便利な駅近の物件は、いつでも十分に需要があります。

<参考>

※出典:オウチーノ 「ビジネスパーソンの通勤時間実態調査」

③独身一人暮らしの層に常に一定の需要があるワンルームマンション

独身で一人暮らしの層には、賃貸住宅は常に一定のニーズがあります。

そのため、あまり賃料が高くなく、通勤には便利な場所にある、区分のワンルームマンションがベストです。

マンションは軽量鉄骨のアパートなどと異なり、耐用年数も長く、地震などの災害にも強いため資産価値が下がりづらい特徴があります。

④中古物件

中古の区分マンションを選びましょう。

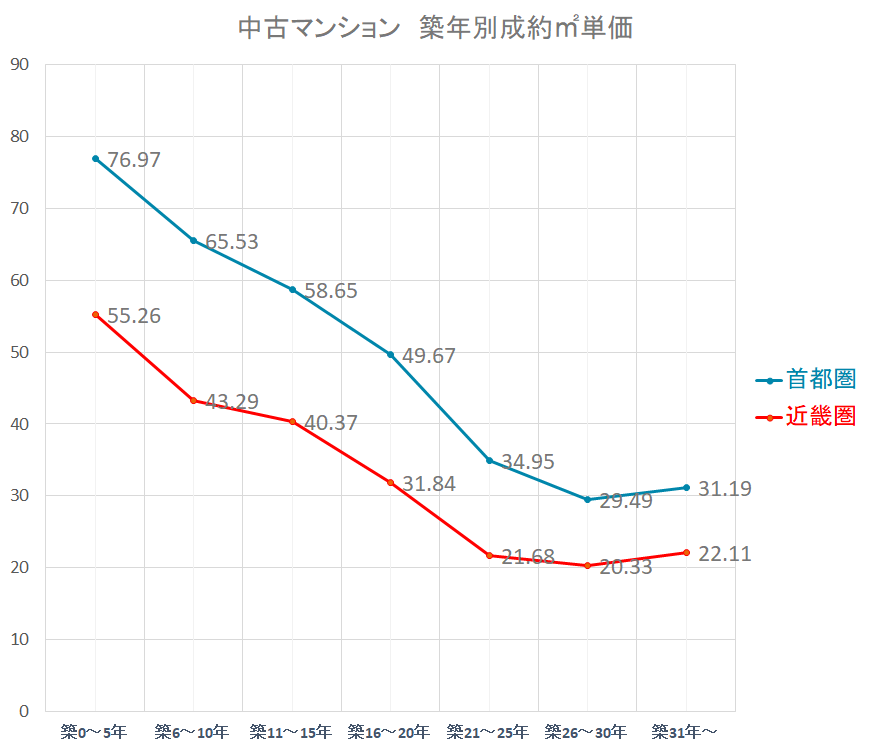

一般的にマンションは新築時が最も資産価値が高くなります。

その後、年の経過とともに価値が急激に下落し、およそ20年目あたりを境に下落はゆるやかになっていくといわれています。

(※東日本レインズ、近畿レインズ2017年データより作成)

データにあるように新築時からの資産価値の下落率は新築物件の大きなデメリットです。

新築で購入しても、購入した瞬間からその部屋は「中古」になります。

それならば最初から中古を購入した方が有利です。

さらに、実際に入居者が入ってからどのようなコミュニティができるのか、など、新築には未知数の部分が多いのです。

中古の場合は現物がすでにあるため、見学に行って見比べ、居住者層や、建物の維持管理状態を確認することも可能です。

耐震基準委ついては、1981年の新耐震基準が適用となった以降のものならば、差はないと言えます。

5章 30代の不動産投資の「注意点」2つ

いよいよ不動産投資をする際の注意点を2つだけお伝えします。

5-1. 会社員の場合は、自社が副業禁止ではないかどうか確認する

不動産投資が会社の就業規則で副業に関して禁止されていないか、念のため確認しましょう。

住民税の支払いを源泉徴収としている場合には、前年の給与所得などの情報から会社側は副業を把握することができますので、隠すことは不可能です。

とはいえ、例えば両親が他界した後にアパート経営を相続するような場合もあります。

また、転勤で留守にする場合に住宅を賃貸に出す場合も非常に多いので、ほとんどの場合は問題がないようです。

ただし、不動産投資の規模が「事業的規模」(いわゆる5棟10室ルール)となった場合は、単なる副業ではなく「事業」とみなされる可能性も高いです。

特に公務員の方は、副業について規定で明確化されていますので注意しましょう。

5-2. 正確な知識を身につけるためにも、信頼できる不動産会社を見つける

不動産は大きな買い物であることは間違いありません。

特に4章で述べた「投資に向いている物件」、ローンの返済計画などについて、親身に堅実なアドバイスをしてくれる不動産アドバイザーを見つけましょう。

不動産会社が開催しているセミナーに参加してみるのもひとつの手です。

6章 不動産投資を始める前の「心がけ」3つ

6-1. 「不動産の投資・経営は手段であって目的ではない」ことを常に意識しよう

不動産投資、不動産経営の目的は「資産を増やすこと」。

不動産を「持つ」こと自体が目的ではないと肝に銘じてください。

持っただけで満足するのではなく、キャッシュフローがどうなっているのか、常に意識を向けましょう。

6-2. 知識と経験は何よりの力となる。勉強を続けよう

不動産投資をするからといって、不動産に関する資格を取る必要はありません。

ですが、金利や景気の動向、株価の動き、路線価の変化などの情報には敏感になっておくことが大切です。

どんなにリスクに備えていても、信頼できるアドバイザーを得ていても、時には失敗もあるかもしれません。

その時どうやってリカバリーするかは、貴重な経験になります。

最初から大きなリスクを取らないよう回避する=不動産投資の時期を見定めるのも選択のひとつ。

不動産投資には長い目でみることが重要です。

どんなときにも、無理な投資は絶対にしないことを心がけましょう。

6-3. 配偶者の理解と同意をしっかり得よう

配偶者の理解と同意を得ることは必須です。

特に女性は、生物学的に「安定」を求めリスクを嫌う性格、脳の構造だと言われています。

不動産投資のメリットやデメリット、リスクの回避方法や今後のキャッシュフロー予測、計画など、全てを正直に話してください。

一緒に説明会などにも行き、きちんと同意を得ておくことは最低限の準備と心得てください。

しっかりと理解を得て配偶者も納得のうえで物件を選び購入すれば、なにかピンチの時にも一緒に協力し、考えて、回避することも可能になるでしょう。

まとめ

30代が不動産投資に最適な年代だとお分かりいただけたと思います。

どんな不動産でもよいということではなく、30代だからこそ、しっかりした資金計画を立てて堅実に運用することが必要です。

また、不動産の選定は重要です。「適正な安めの価格・都心部への通勤便利な駅近・ワンルームマンション・中古物件」を選びましょう。

コメント